本記事は、本気で資産形成に取り組んで3年目くらいに書いた記事で、今となっては気恥ずかしいのですが、当時どんなことを考えていたのかを振り返る為に残しています。

一つだけ確かなことは、この頃、真剣に取り組んでいたのは間違いではなかったということです。

こんにちはニックです。

「なぜ、資産形成について学び、実践していく必要があるのか?」

「資産形成を行うための基本はどんなものか?」

先日、↑の問いにつながる趣旨の質問を小学生の娘から受けました。

娘にはうまく伝えることが出来たかはわかりませんが、もう少し大きくなったら正確に理解してもらえるように今の考えを出来るだけシンプルにまとめてみようと思いました。

というわけで、本日は、本ブログのサブネームにしたテーマでありながら、これまで一切触れてこなかった「資産形成」について綴ってみます。

(1)資産形成を学ぶ理由

私が資産形成について学び、そして実践している理由は、「将来の不安を解消するため」です。

人は不確実なものに対して不安を覚えます。

例えば、会社の存続、年金、健康、など先行きが不明確なことを考えると、人は不安な気持ちになってしまいます。

「老後2000万円問題」が話題になった頃、将来に不安を覚えた人も多いのではないでしょうか。

これらの将来に対する不安については、お金に起因しているものが多いように思います。このため、将来に備えて資産形成を進めることで、お金の不安が解消されていくと思われます。

資産形成を志すと、否応なく「お金」に関する勉強をすることになります。

また、その過程の中で「お金の知識」であるマネーリテラシーを身につけることができます。

私の経験から見ても、「資産形成に取り組む」ことと「マネーリテラシーを得る」ことで、少なくともお金に関する不安については随分と和らいだように感じます。

これに加えて、技術研鑽等により技術者としての価値を高めることで、雇用に対する将来不安を打ち消す材料になってくれるでしょう。

将来が見通せると、不安は薄まります。

(2)資産形成の基本

資産形成の考え方は極めてシンプルで、以下の3つ取組に絞られます。

- 支出を抑える

- 収入を増やす

- 余剰資金(=収入ー支出)で資産運用する

※生活防衛資金を確保のうえ

資産形成とは、この1.~3.について正しい知識を身に着けて、実践・継続することです。

私の経験を省みても、これらを意識的に行うことで経年的に加速度的に資産形成が進みます。

各項目について正しい知識を学ぶことが、マネーリテラシーの向上に繋がります。

(2-1)支出を抑える

支出を抑えて、資産運用に回す種銭を作ります。

本記事で紹介する3つの取組のうち最初に着手すべき取組です。これは、2.や3.と比べて、即効性があるためです。

支出を抑える行動としてパッと思いつくものととして次のようなものがあります。

- 固定費(携帯、保険、光熱費、住居費、サブスク等)の見直し

- 支出の優先順位づけ

- 優遇税制の利用(ふるさと納税、iDeco、Nisa、確定申告、等)

- 経済圏やポイント制度の活用

上記の内容について、個別の説明は本記事では行いませんが、これらのチリツモを組合わせれば、取組前と比べて年間数十万円の支出の抑制を実現できると思います。

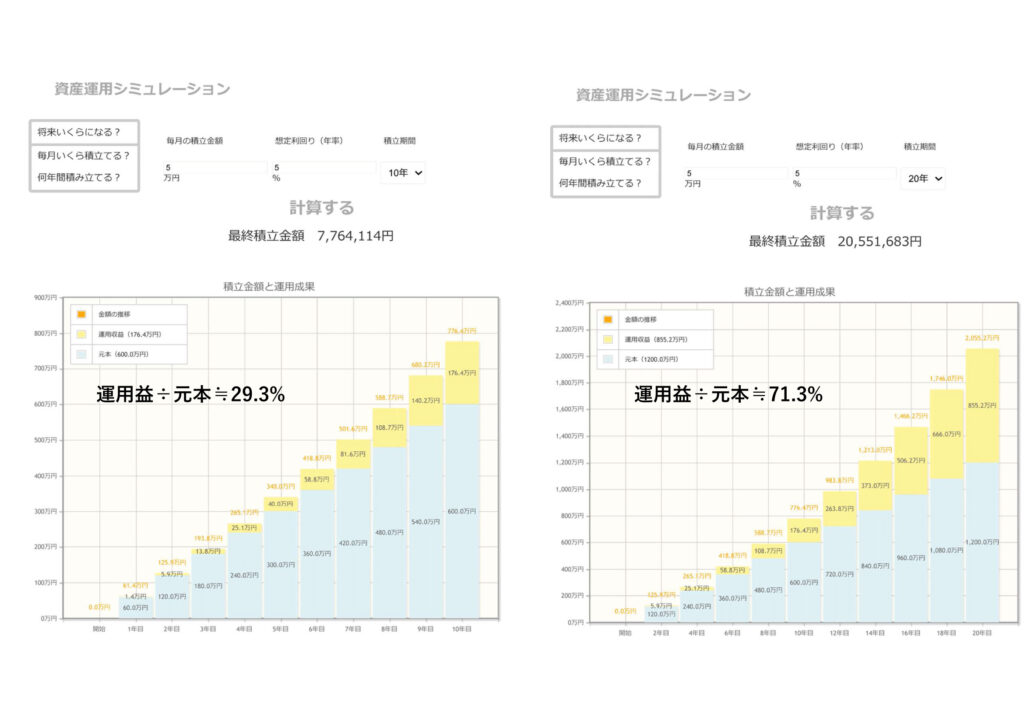

月5万円ほど浮くケースも珍しくないでしょうし、浮いたお金を後述する投資運用(※)に回せば、10年間で770万円超の資産を築くことができます。金融庁のHP(下記リンク)で利用できる資産運用シミュレーションによる計算結果を、参考に添付します。

資産運用シミュレーション : 金融庁 (fsa.go.jp)

※運用利回りは全米分散型INDEXファンドを想定し、保守的に5%で設定

(2-2)収入を増やす

収入を増やして、投資の種銭を増やします。

順番としては2番目に記載していますが、取組を始めるタイミングは1.と3.を終えた後になるかと思います。

収入を増やす行動として、次のようなものがあります。

- 転職

- 資格取得(手当の対象になる)

- 副業

- 出世

これらはどれも、1.の支出を抑える、よりも難易度が高いです。ですので、前述した通り、3.の資産運用のセッティングをしてから取り組むことで良いのかなと思います。

また、これらはいずれも、それなりの時間を確保しなければ難しいものが多いです。

子育てなどのその時にしかできないライフイベントとのバランスを取りながら取り組むべきものになるかと思います。お金で解決できることも多いですが、お金より大切なものを失わないようバランスも意識したいところです。これは本業においても同じです。

(2-3)資産運用をする。

余剰資金(=収入ー支出)を用いて資産運用を行います。

これによって、資産が拡大していきます。

(2-1)でも触れましたが、余剰資金を中長期で運用することで資産が拡大していきます。

長期間安定的な投資対象に投資を続けることで、資産は雪だるま式に増えていきます。

ただし、実際に資産運用をしてみると分かるのですが、運用額が小さいうちはその恩恵を感じることは難しいです。しかし、続けているうちに、徐々に恩恵を実感できるようになるでしょう。

私個人の感覚としては運用資金が500万を超えたあたりから、配当金や売却益の恩恵を感じるようになり、運用資金が1000万円位になってくると、家族の中の働き手が一人増えたくらいの効果を感じるようになりました。

資産運用については、重要なことが本当にたくさんあるのですが、本記事では私が考える最重要事項に絞って整理します。

(3)資産運用における最重要事項

資産運用する上での、私が考える最重要事項を以下にまとめます。

- 長期運用を主軸とする。

- 投資対象を分散する。

- 投資期間を分散する。

①長期運用を主軸にする

資産運用で最も大事なことの一つは、時間を味方につけ、長期運用を基本に考えることです。

アインシュタインが「複利は人類最大の発明」と評したとおり、時間を味方につけた資産運用を主軸にしましょう。

複利で運用することにより、時間を味方につけて長期運用することで、運用利益は雪だるま式に膨らんでいきます。以下に、(2-1)で例示した運用シミュレーションについて運用期間を10年から20年に変更した場合の比較図を示します。

運用期間が10年から20年に替えた時に、元金に対する運用益の割合が2倍以上に拡大していることが分かります。これがさらに30年、40年となった場合には利息が元本を大きく上回っていきます。

「投資を早く始めて長く続ける」ことが、資産運用を成功させるうえで重要なことであることを表しています。

②投資対象を分散する

長く運用すれば、どんな投資商品でも良いかというとそうではありません。

「卵を同じかごに盛るな」という格言のとおり、一つの投資対象に集中投資をすると、その投資対象に問題があり価値が消失した場合に、全資産を失うことになります。

余剰資金を日本円の銀行預金だけで管理している人は『日本円に一極集中投資している状態』といえるでしょう。

「何かの問題で円の貨幣価値が失墜した場合には、これまで貯めてきた貯金が全て失われる可能性がある」というリスクを抱えた資産運用をしているということです。

高度経済成長期では、銀行の年利が5~6%のような時代なので、低リスクで高いリターンが得られた時代であり、運用先として銀行預金は最適解の一つだったかと思います。

しかし、現在のような長期間のデフレで利率が1%切る状況では、銀行預金は市中のインフレ率よりも利率が小さいことから、預けているだけで元本割れこそしないものの、実質的な価値が低下していることになります。

また、昨年の円安ドル高のような状況では、ドルに対して円の貨幣価値が低下することで、輸入品に対する円預金の価値はさらに低下していると言えます。

現在のこの様な状況下では、30~40年前の様な円預金への一極集中投資は時代にマッチしておらず、現預金以外の異なる投資対象にも分散投資する必要があります。

投資対象は、現金、株式、債券などのペーパーアセットと不動産、太陽光などの現物アセットに大きく分類されます。投資初心者であれば、まずは株式投資からスタートするのが無難です。

株式にも様々な商品がありますが、最適解の一つが、『全世界や全米等の幅広い銘柄に対する時価総額加重平均型INDEXに連動する商品を長期積立投資を行うこと』です。

投資初心者であれば、iDecoとNISAの税制優遇制度を利用してeMmaxi-Slim全世界 か eMmaxi-Slim全米(S&P500連動)を定期積立することで問題ありません。1年位、慣らしてから、物足りなければ徐々に色々な投資を学んでいけば良いでしょう。

長期積立投資という時間分散の考え方については、③に記載します。

③投資期間を分散する

投資期間を分散することが重要だと私は考えています。これは①の長期投資を前提とした場合でも、余剰資金を投下するタイミングを分散させた方がリスクが軽減されるためです。

「一括投資 or 分散投資 どちらが有利か?」というテーマは、たびたび議論されていますが、以下の理由から分散投資をお勧めします。

理由①

暴落のタイミングと底の見極めは誰にもできないこと

理由②

暴落を待ち続けて、暴落が発生しなかった場合、その間は機会損失となること

理由③

一括投資した直後に暴落が起きると狼狽売りして、一発退場する可能性があること

一括投資派の意見として、『余剰資金を全て投資した後は、結局、全余剰資金を相場にさらすことになるのであるから、分散投資している期間の運用益が得られない未投下の資金については機会損失になる。それならば一括投資して保有期間を長期化したほうが良い』という意見があります。

しかし、この意見は『一括投資した後、相場はしばらく下がらない』と言っていることに等しいように私は感じるのです。

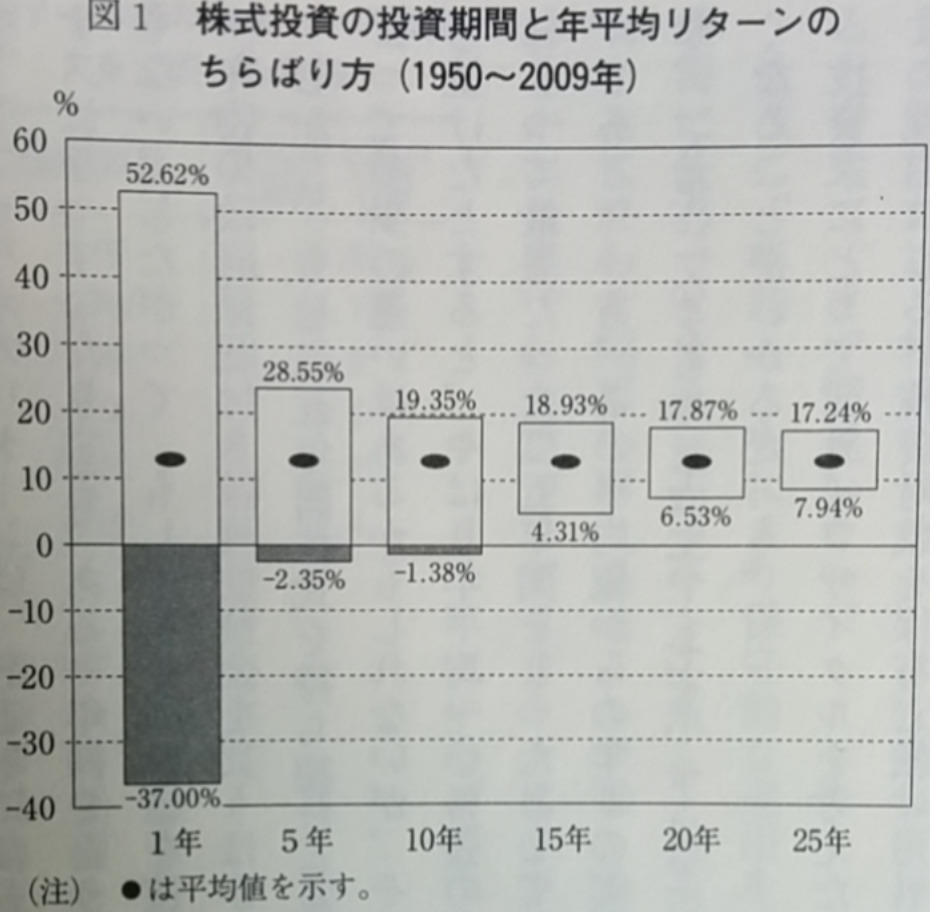

以下は、ジェレミー・シーゲル氏の著作である「株式投資の未来」に記された投資期間に応じたS&P500の平均年利回りの分布図です。

S&P500へ投資し、投資期間を15年以上確保すれば、過去の歴史では投資成績は全てプラスになることを示しており、長期分散投資を推奨する論拠として非常に多くの場で引用されているグラフです。

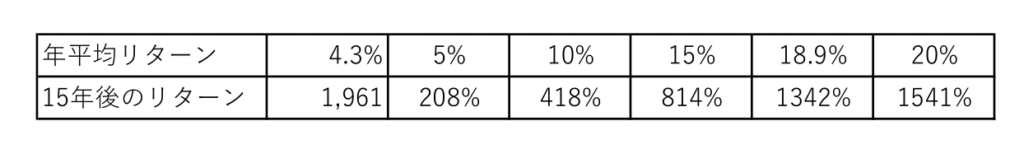

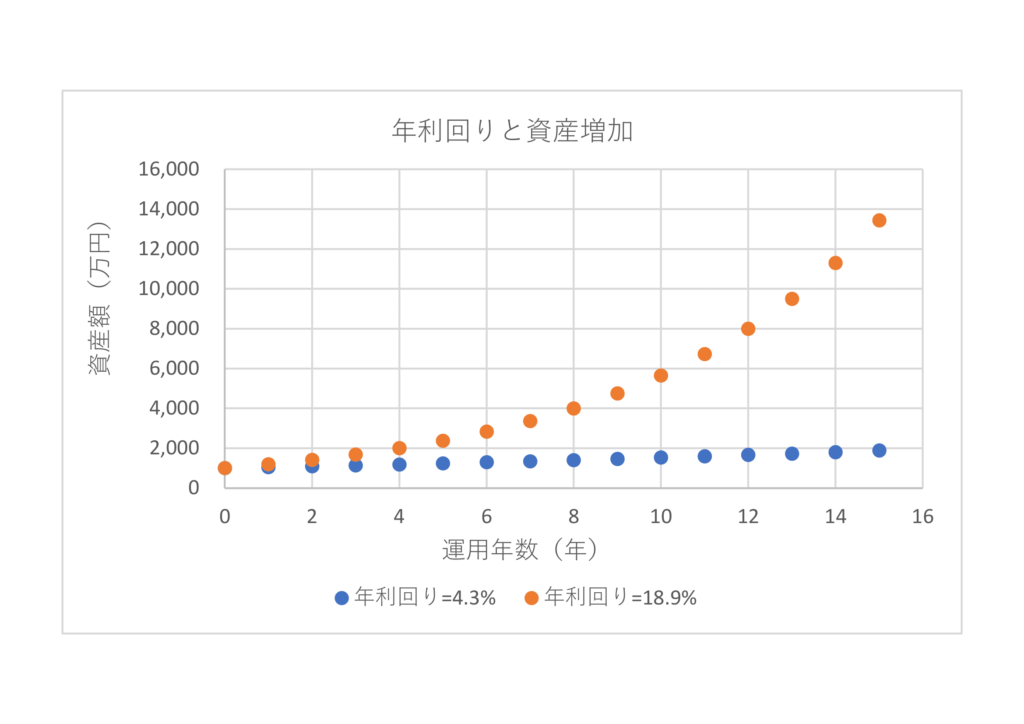

ここで、注意してみてほしいのは、15年後の年平均利回りは全て+の領域にあるとはいえ、4.3%~18.9%と大きなバラツキがあることです。

平均年利回りだとイメージが付きにくいので、15年間の総リターンに書き換えてみます。

1000万円を一括投資した場合、そのリターンは概ね2000万円~1億3千万円くらいの幅でブレるということになります。

一括投資をするということは、このリターンのばらつきを許容するということにほかなりません。

なお、平均年利回り4.3%となっているケースは、実際に上記のグラフのような挙動をするわけではなく、一括投資直後に大暴落に見舞われたケースで長い含み損を抱えながら、徐々に復活するような推移になるものと想定されます。

リーマンショックやコロナショックのような暴落時は、一括投資をすることで投資リターンを上げることができます。しかし、大きな暴落は早々来るものでもなく、暴落中に一括で買い向かうというのは、かなり勇気が必要で投資初心者には難しいです。

「暴落を待つ常時においては機会損失とならないよう、暴落時においてはその恩恵を拾えるよう、ルールに基づいて定期購入する」というのが分散投資派の考えです。

ある程度の手元資金があるならば、NISA等の非課税口座の枠内で分散投資を行いつつ、暴落時や調整局面では課税口座も併用して普段より厚めに投資をするという方法も、バランスのよい投資法だと思います。(資金が多いなら、常時も課税口座を使った定期購入額を増やしてOK)

(4)まとめ

本記事では、資産形成を学ぶべき理由と資産形成の基本について、まとめてみました。

私個人は将来の金融不安を解消するために、資産形成について学び、実践をしています。

また、資産形成の基本は、①支出を抑える、②収入を上げる、③資産運用する、の3つであり、これらの正しい知識を学び、実践・継続することで確実に効果がでます。

そして資産運用は、①長期運用、②投資対象の分散、③投資期間の分散、が重要と考えます。

将来の不安を減らすために、少しづつでも取り組んでいきましょう。

各取組の具体の方法については割愛しましたが、今後、少しづつ記事にしてみたいと思います。

ここまで読んで頂き、ありがとうございました。

コメント